Extracto:Los aranceles anunciados por Donald Trump a inicios de año ya son oficiales, y con ellos ha vuelto el nerviosismo a las bolsas de todo el mundo. Las caídas en Wall Street y Europa reflejan el temor a una desaceleración económica real, justo cuando EE. UU. reporta un débil crecimiento del empleo. Las empresas enfrentan mayores costes y los inversores están ajustando sus carteras en busca de refugio. Este nuevo episodio de proteccionismo no solo afecta al comercio: pone a prueba la confianza global en un momento económico delicado.

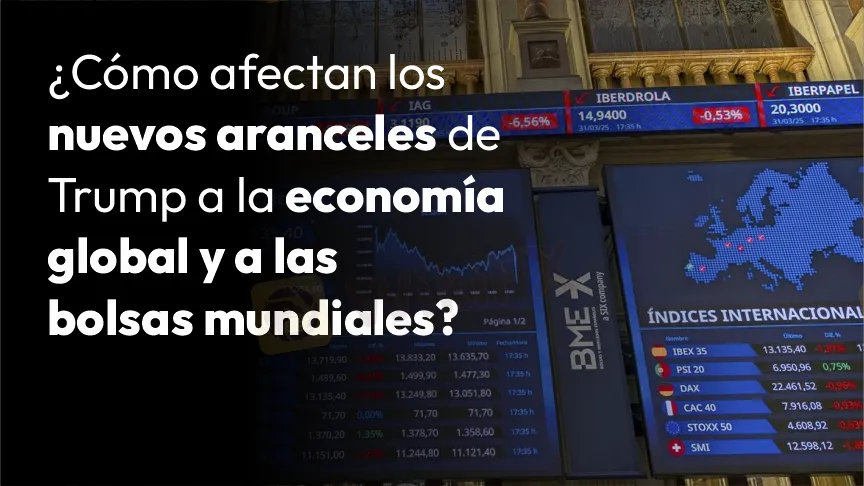

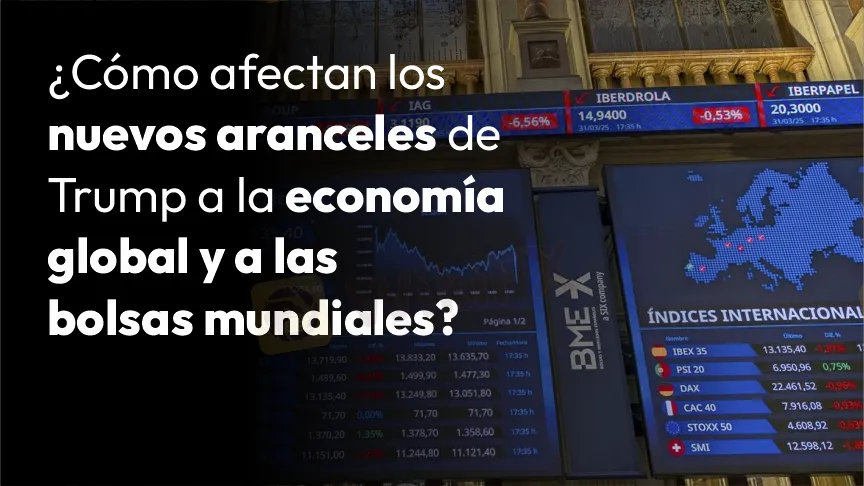

¿Qué ha sucedido con los aranceles de Trump y por qué afectan ahora a las bolsas?

El malestar bursátil ha regresado de pleno con la confirmación definitiva de los nuevos aranceles anunciados por Donald Trump. Aunque el anuncio original se remonta al famoso “Día de la Liberación” del 2 de abril de 2025, cuando se planteó un arancel general del 10 % con incrementos específicos de hasta el 50 %, su entrada en vigor se había ido posponiendo hasta finalmente concretarse entre el 1 y el 7 de agosto.

La confirmación de esas tarifas —ya en firme y sin posibilidad real de negociación adicional— ha provocado que los mercados financieros globales hayan sufrido caídas notables en Europa, Asia y EE. UU., reflejando el temor de que la incertidumbre se convierta en algo concreto que impacta en los precios, las cadenas globales y la confianza empresarial.

¿Por qué ahora y qué hizo que la tensión volviera justo en este momento?

La chispa se encendió el 1 de agosto con dos noticias combinadas: un informe laboral decepcionante en EE. UU., que registró apenas 73 000 empleos nuevos en julio (muy por debajo de lo esperado) y revisiones drásticas a la baja en los datos de mayo y junio, y además la confirmación plena de los aranceles, con efectos programados a partir del 7 de agosto.

El debilitamiento del dato laboral elevó la percepción de una desaceleración real en la economía estadounidense, justo cuando Trump afirmaba que el informe estaba “manipulado” y despidió a la jefa del organismo que lo elaboró. Juntos, estos elementos azuzaron los temores de inflación, menor crecimiento y presión sobre la Reserva Federal a actuar pronto con recortes o cambios de rumbo.

¿Cómo respondieron los mercados financieros?

De inmediato los índices principales sufrieron retrocesos: el S&P 500 cayó entre el 1,6 % y 1,7 %, el Nasdaq bajó cerca del 1,9 %, y el Dow Jones cayó también con fuerza, acumulando su peor semana desde abril. Europa no quedó al margen: el DAX alemán perdió entre el 2 % y 2,7 %, el CAC 40 francés cayó cerca del 2,9 %, y el índice Stoxx 600 europeo bajó alrededor del 1,9 %.

La reacción fue global: mercados de Europa, Asia y Oceanía abrieron en rojo, en línea con el temor a las perturbaciones del comercio exterior y una desaceleración generalizada. Los futuros bursátiles estadounidenses también reflejaron nerviosismo incluso antes de que los nuevos aranceles entraran en vigor oficialmente.

¿Qué impacto real tienen estos aranceles sobre la economía global y las empresas?

Aunque el mercado estadounidense ha mostrado resistencia y se mantiene en niveles cercanos a máximos históricos, la penetración de los aranceles está generando tensiones visibles. Algunos sectores, como tecnología o finanzas (Apple, Meta, Microsoft, JPMorgan, Goldman Sachs) han informado resultados sólidos, pero muchas empresas de consumo están absorbendo el alza de costes sin traspasarla del todo a precios, afectando sus márgenes.

La media arancelaria de EE. UU., que era del 2,3 % al asumir Trump, se elevó a casi un 18 % en verano de 2025, la más alta desde los años 1930 (. Las tensiones comerciales apuntan también al efecto que tendrán en precios al consumidor, cadenas logísticas y la posibilidad de recesión técnica en algunos países (como Canadá o México) que son altamente dependientes de la exportación hacia EE. UU.

¿Qué revela la visión de los inversores institucionales?

Una encuesta de CoreData Research del 29 de julio muestra que cerca del 50 % de los inversionistas institucionales cree que el mercado subestima los riesgos de los aranceles de Trump. El 64 % anticipa inflación estructural más alta y un crecimiento económico más lento. En respuesta, muchos reforzaron su exposición a acciones defensivas o incrementaron su liquidez.

Este posicionamiento prudente contrasta con el optimismo generalizado que impulsó una recuperación sorpresa del mercado desde abril hasta julio, basada en expectativas de acuerdos diplomáticos de última hora y confianza en que Trump al final no imponer tarifas tan agresivas (la hipótesis llamada “TACO: Trump Always Chickens Out”).

¿Por qué se usa el proteccionismo de Trump y qué límites enfrenta?

Trump ha justificado los aranceles basándose en la necesidad de reequilibrar déficits comerciales y proteger industrias nacionales. En algunos países se negociaron reducciones o exenciones parciales (como con la UE, Japón, Reino Unido o Corea), cubriendo cerca del 55 % del PIB mundial.

Sin embargo, una decisión judicial del 28 de mayo de 2025 declaró que el uso de poderes de “emergencia nacional” para imponer estos aranceles excedía la autoridad legal del presidente bajo la IEEPA. Como resultado, esos gravámenes fueron suspendidos judicialmente. Pero el nuevo paquete aparentemente supera esos límites, al estar respaldado por acuerdos ejecutivos distintos y, según el gobierno, “definitivo”.

¿Qué escenarios vienen por delante?

Los próximos meses están llenos de incertidumbre. Trump dejó abierta la presión política sobre la Reserva Federal, acusándola de inacción y sugiriendo recortes de tipos inmediatos. Los bajos datos de empleo han elevado la probabilidad de una reducción de tasas en septiembre o antes.

Además, el mercado enfrenta incertidumbre sobre cómo se implementarán los aranceles en la práctica (qué tasas se apilan, qué productos se gravan exactamente), lo que añade complejidad para las empresas y analistas.

Políticamente, algunos legisladores republicanos y demócratas están estudiando vías para frenar o limitar el poder de Trump sobre los aranceles mediante legislación en el Congreso.

¿Qué pueden aprender los inversores de esta situación?

- La volatilidad ha vuelto y hay que tener estrategias defensivas. Muchos están ajustando carteras hacia sectores menos expuestos al comercio global.

- Valorar diversificar geográficamente, ya que hay una brecha creciente entre las valoraciones de EE. UU. (MSCI USA alrededor de 23 veces ganancias estimadas) y Europa (MSCI Europe alrededor de 14 veces).

- Vigilancia regulatoria y judicial: la Corte que invalidó los aranceles de abril muestra que hay posibles límites legales a las acciones ejecutivas.

- No subestimar el riesgo político: movimientos futuros de Trump, o respuesta del Congreso podrían alterar las reglas del juego rápidamente.

- Mantener liquidez inteligente: muchos inversores están aumentando efectivo para poder aprovechar oportunidades en caso de correcciones.

¿Cuál es el panorama para final de 2025?

El equilibrio es frágil. Si la economía de EE. UU. consigue mantener el crecimiento, contener la inflación y evitar un choque real provocado por los aranceles, el rally podría reanudarse. Pero las señales actuales —empleo débil, márgenes empresariales bajo presión, falta de claridad en implementación y nervios globales— sugieren que hay riesgo de una corrección más profunda en el otoño si no se despejan dudas pronto.

Además, si los países afectados por los aranceles implementan represalias o medidas proteccionistas, el impacto sobre las cadenas de valor globales podría ser más severo de lo asumido por los mercados.

¿Entonces qué deben hacer los inversionistas individuales?

- Evaluar la exposición a sectores sensibles al comercio internacional (industrial, automotriz, electrónica).

- Considerar refugios temporales: bonos del Tesoro (en momentos bajos de rendimiento), sectores defensivos o compañías con precios-estables.

- Seguir de cerca las noticias sobre negociaciones comerciales, decisiones del Congreso y posibles litigios legales.

- Mantenerse flexibles: dado que muchas instituciones ya están reposicionando, el timing será crucial.

Conclusión

El regreso del malestar bursátil por los aranceles de Trump ha sido una mezcla de miedos laborales internos y la comprobación de que la amenaza es real: no solo un anuncio, sino una política ejecutiva en firme que entra en vigor el 7 de agosto y que lleva a las bolsas globales a reajustar expectativas y castigar valoraciones excesivas. Aunque EE. UU. todavía luce resistente en su núcleo tecnológico y financiero, la pausa en el crecimiento global deja claro que este episodio puede tener ramificaciones más profundas, tanto económicas como políticas, en los próximos meses.

WikiFX el aliado de su inversión.